- přehled platebních mechanismů: hladké platby, dokumentární platby, placení využitím směnky nebo šeku

- vymezení situací, kdy je který mechanismus vhodný

- představení fungování zejména dokumentárních plateb (akreditivu a inkasa)

- informace o SEPA (Single Euro Payments Area)

- právní režim dokumentárních plateb včetně nestátních prostředků (UCP)

- charakter a smysl bankovní záruky

- představení fungování bankovní záruky

- právní režim bankovní záruky včetně nestátních prostředků

Kapitola 5: Mezinárodní platební styk a bankovní záruka

Povinná literatura:

Rozehnalová, N., Valdhans, J., Kyselovská, T. Právo mezinárodního obchodu. Včetně problematiky mezinárodního rozhodčího řízení. 4. vydání. Praha: Wolters Kluwer ČR, 2021, s. 315-328.

Doporučená literatura:

Anderle, P. Dokumentární akreditiv v praxi. Praha: Grada, 2020.

Anderle, P. Komentář k UCP 600. Praha: ICC Česká Republika, 2009.

Bejček, J. a kol. Obchodní smlouvy - závazky v podnikání. Praha: C. H. Beck, 2015, s. 448-456, 467-472. Dostupné i v e-prezenčce katalogu MUNI po přihlášení.

Kotásek, J. Zákon směnečný a šekový - Komentář. Praha: Wolters Kluwer ČR, 2017.

Klíčová slova

hladká platba, žiro, clearingové centrum, IBAN, SWIFT, SEPA, dokumentární inkaso, dokumentární akreditiv, ICC, UCP 600, směnka, šek, rubopis, bankovní záruka

hladká platba, žiro, clearingové centrum, IBAN, SWIFT, SEPA, dokumentární inkaso, dokumentární akreditiv, ICC, UCP 600, směnka, šek, rubopis, bankovní záruka

Úvod

Povinnost platit/zaplatit je neodmyslitelně spojena s téměř všemi smluvními typy - s transakcí koupě prodej, dodávkou služeb, s převody práv duševního vlastnictví, s nájemní smlouvou aj. Od momentu, kdy lidstvo přišlo s myšlenkou, že za jeden produkt lze jako protiplnění nabídnout něco "unifikovaného", ať už to byly šátky nebo kovové drátky či následně mince, je placení typickým protiplněním za jiné smluvní plnění.

Lze si představit řadu platebních mechanismů - prostředků, přičemž jejich vývoj a v současné době výběr mezi nimi je výběrem ovlivňovaným vzájemnou důvěrou mezi smluvními partnery na straně jedné a náročností vč. náročnosti ekonomické na straně druhé. Obecně platí, že (pohledem kupní smlouvy) prodávající by nejraději neodeslal zboží kupujícímu dříve, než jej má zcela zaplaceno, zatímco kupující by rád platil až poté, co zboží obdrží a zkontroluje jej.

Výše uvedené ovlivňuje výběr zejména mezi hladkou platbou a dokumentárními mechanismy plateb (inkaso a akreditiv). Placení pomocí cenných papírů je spíše doplňkovým mechanismem.

Stručný studijní text vyučujícího shrnující nejdůležitější poznatky

Hladká platba

Hladké platby (žiro) jsou nejčastěji používaným platebním mechanismem v zahraničním platebním styku. Banka plátce na základě příkazu klienta (plátce) na vrub klientova účtu uhradí požadovanou částku ve prospěch účtu příjemce. Banka příjemce ověří platnost příkazu a připíše na účet příjemce příslušnou částku.

Aspekt důvěry, který je zmíněn v úvodu této části osnovy, nemůže být v případě hladkých plateb vyřešen zcela. Lze pracovat se zálohovou platbou v různé výši, nicméně ani ta neřeší výše uvedený problém s důvěrou zcela, pouze ho rozloží mezi obě strany - navíc se jedná o parametr, který bude výrazným způsobem ovlivněn vyjednávací pozicí stran.

V případě plateb v českých korunách mezi českými účty (tj. nikoliv zahraniční platby) probíhá vypořádání plateb prostřednictvím Czech Express Real Time Interbank Gross Settlement system (CERTIS) provozovaný ČNB.

V mezinárodním platebním styku mezi sebou banky komunikují prostřednictvím systému SWIFT provozovaným stejnojmennou společností (Society for Worldwide Interbank Financial Telecommunication).

SWIFT je označení pro mezinárodní komunikační sít pro výměnu zpráv mezi bankami na celém světě. Síť je provozována ze dvou operačních středisek v Evropě (Leiden) a USA (NY). Podoba přenášených zpráv má standardizovanou podobu, jazykem je angličtina.

Poznámka: jedna ze sankcí směřujících vůči Rusku bylo v roce 2022 odpojení vybraných ruských bank (vč. největší Sberbank) od tohoto systému.

Pro identifikaci účtů je využíván IBAN (International Bank Account Number), který se může skládat až z 34 alfanumerickýchg znaků.

Usnadnění, zrychlení a zejména snížení nákladů na provádění mezinárodních plateb v EUR zajistilo vytvoření SEPA (Single Euro Payments Area) a zavedení tzv. plateb SEPA - pouze v EUR. Lze převádět bezhotovostní platby mezi účty v bankách v participujících zemích za pomocí jednoho bankovního účtu a jednotných bankovních nástrojů. Banky nemohou provádět odpočty z prováděných transakcí, přičemž výše plateb není limitována. Systém je provozován od roku 2008.

Země SEPA:

Hladká platba

Hladké platby (žiro) jsou nejčastěji používaným platebním mechanismem v zahraničním platebním styku. Banka plátce na základě příkazu klienta (plátce) na vrub klientova účtu uhradí požadovanou částku ve prospěch účtu příjemce. Banka příjemce ověří platnost příkazu a připíše na účet příjemce příslušnou částku.

Aspekt důvěry, který je zmíněn v úvodu této části osnovy, nemůže být v případě hladkých plateb vyřešen zcela. Lze pracovat se zálohovou platbou v různé výši, nicméně ani ta neřeší výše uvedený problém s důvěrou zcela, pouze ho rozloží mezi obě strany - navíc se jedná o parametr, který bude výrazným způsobem ovlivněn vyjednávací pozicí stran.

V případě plateb v českých korunách mezi českými účty (tj. nikoliv zahraniční platby) probíhá vypořádání plateb prostřednictvím Czech Express Real Time Interbank Gross Settlement system (CERTIS) provozovaný ČNB.

V mezinárodním platebním styku mezi sebou banky komunikují prostřednictvím systému SWIFT provozovaným stejnojmennou společností (Society for Worldwide Interbank Financial Telecommunication).

SWIFT je označení pro mezinárodní komunikační sít pro výměnu zpráv mezi bankami na celém světě. Síť je provozována ze dvou operačních středisek v Evropě (Leiden) a USA (NY). Podoba přenášených zpráv má standardizovanou podobu, jazykem je angličtina.

Poznámka: jedna ze sankcí směřujících vůči Rusku bylo v roce 2022 odpojení vybraných ruských bank (vč. největší Sberbank) od tohoto systému.

Pro identifikaci účtů je využíván IBAN (International Bank Account Number), který se může skládat až z 34 alfanumerickýchg znaků.

Usnadnění, zrychlení a zejména snížení nákladů na provádění mezinárodních plateb v EUR zajistilo vytvoření SEPA (Single Euro Payments Area) a zavedení tzv. plateb SEPA - pouze v EUR. Lze převádět bezhotovostní platby mezi účty v bankách v participujících zemích za pomocí jednoho bankovního účtu a jednotných bankovních nástrojů. Banky nemohou provádět odpočty z prováděných transakcí, přičemž výše plateb není limitována. Systém je provozován od roku 2008.

Země SEPA:

Stručný studijní text vyučujícího shrnující nejdůležitější poznatky

Dokumentární platby

Dokumentárními platbami je dokumentární akreditiv a dokumentární inkaso. Nejprve vám představíme společné aspekty, poté přejdeme k rozdílům mezi oběma mechanismy.

Dokumentární platby se snaží překlenout problém se vzájemnou důvěrou, který jsme označili za potenciální problém u hladké platby. Do hry mezi smluvní strany vstupuje ještě banka, která na sebe přebírá část odpovědnosti a tedy rizika. Dokumentární akreditiv je koncipován tak, že toto umožňuje lépe, protože prodávající má v okamžiku odeslání zboží jistotu, že kupující již deponoval peněžité prostředky (podrobněji níže). V případě inkasa je to pouze o jistotě prodávajícího, že zboží nebude kupujícímu vydáno, pokud jej neuhradí, a následně bude vráceno zpět prodávajícímu (podrobněji níže).

Ona "jistota" má však svoji hodnotu, tyto mechanismy jsou nákladnější než hladké platby. Důvod je ovšem zřejmý - převzetí části odpovědnosti bankou má svoji cenu. Zde je příklad ceníků některých českých komerčních bank (Česká spořitelna, Raiffeisen) a České exportní banky).

Právní režim

Dokumentární akreditiv a dokumentární inkaso mají společné, že ani jeden z nich není upraven přímou unifikovanou úpravou a že národními právními řády jsou upraveny spíše v základní podobě - v Občanském zákoníku je dokumentární akreditiv upraven v § 2690-2692, obecnou úpravu pro akreditivy obecně (nejen dokumentární) poskytují ještě § 2682-2689. Dokumentární inkaso je upraveno v § 2699-2700. Důvody, proč národní právní úpravy nevyužívají masivní právní úpravu těchto mechanismů, jsou nasnadě:

- jedná se o transakce využívané pouze podnikatelskými subjekty,

- jednou stranou je vždy banka, takže transakce jsou vysoce profesionalizované,

- pro stát je náročné v takto profesionalizovaných oblastech zajistit dostatečně kvalitní legislativní proces a zároveň následnou aktualizaci.

Proto ani případná volba určitého národního práva z praktického hlediska neposkytuje dostatečně komplexní řešení. O to větší prostor je proto ponechán pro nestátní subjekty a nestátní - soft-law regulaci. Soukromým subjektem, který je vysoce aktivní v této oblasti a nabídl podnikatelské sféře regulaci dokumentárních plateb je Mezinárodní obchodní komora (ICC, Paříž).

Dokumentárními platbami se zabývají:

- Jednotná pravidla pro dokumentární akreditivy (Uniform Customs and Practice for Documentary Credits, UCP 600)

- Jednotná pravidla pro inkasa (Uniform Rules for Collection, URC 522)

Nestátní povaha těchto pravidel neumožňuje jejich "automatické" použití na konkrétní mezinárodně-obchodní dokumentární platební transakci, jako by tomu bylo u přímé úpravy nebo úpravy vnitrostátní. Typickou cestou je proto jejich výslovná inkorporace do smlouvy prostřednictvím včleňovací doložky:

- This Application

and Credit is subject to Uniform Customs and Practice for Documentary Credits –

2007 revision, ICC Paris Publication No. 600 (UCP 600).

- Vztahy vznikající

při realizaci této smlouvy se řídí Jednotnými pravidly a zvyklostmi pro

dokumentární akreditivy, revize 1993, publikace 500, vydanými Mezinárodní

obchodní komorou v Paříži.

Vzhledem k tomu, že jednou stranou této transakce je vždy banka (tj. subjekt vysoce profesionální a vyžadující vysokou míru právní jistoty), je včleňovací doložka - tuto formu využívají všechny finanční instituce v ČR, které vystupují v roli výstavce akreditivu.

Je tomu tak i přesto, že zejména v případě UCP 600 je diskutována také jejich pozice jako mezinárodních obchodních zvyklostí. Tuto pozici akceptuje jak Důvodová zpráva k (novému) občanskému zákoníku, tak je pro ČR potvrzena usnesením NS 23 Cdo 700/2009. Nejvyšší soud ovšem v tomto případě pouze potvrdil závěry již prvoinstančního soudu.

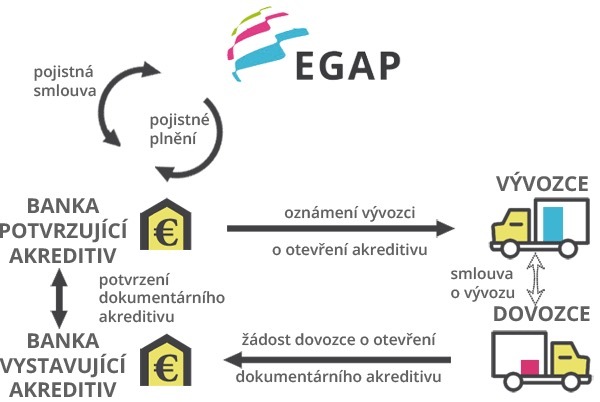

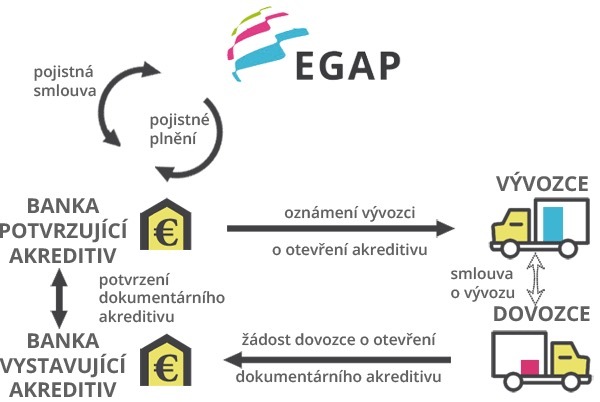

Dokumentární akreditiv (letter of credit, L/C)

Domluví-li se prodávající a kupující na úhradě za zboží prostřednictvím dokumentárního akreditivu, impulz k jeho otevření dává kupující, který iniciuje otevření dokumentárního akreditivu u banky (on je smluvním partnerem banky, banka nese odpovědnost vůči němu). Banka otevírá L/C a informuje o tom prodávajícího včetně informací:

- na jakou částku je L/C otevřen,

- v jakém období,

- vůči předložení jakých dokumentů bude provedena výplata (nákladní list, faktura, certifikát o provedení kontroly, záruční list, aj),

- v jakém termínu bude provedena výplata (lhůtní akreditiv vs akreditiv na viděnou (málo používáný).

Pro prodávajícího to znamená, že v případě splnění podmínek mu budou vyplaceny peníze - za toto se prodávajícímu zaručuje banka. Ona proto typicky požaduje, aby před otevřením akreditivu kupující deponoval v bance peníze nebo mu příslušnou částku zablokuje na účtu, který má kupující u banky veden.

Druhy dokumentárního akreditivu:

- neodvolatelný vs odvolatelný (málo používaný);

- potvrzený: k závazku vystavující banky se přidává ještě banka další;

- revolvingový akreditiv: u déle trvajících transakcí s opakovaným plněním, kdy je akreditiv pravidelně "obnovován" na předem dohodnutou sumu;

- akreditiv s červenou doložkou/zelenou doložkou: umožňují čerpat část plnění předem jako zálohu, v případě zelené doložky oproti předložení např. skladištního listu;

Stand-by akreditiv

Jedná se o specifickou formu akreditivu. Zatímco akreditiv je z povahy věci platebním institutem a má tedy uhrazovací funkci, stand-by akreditiv je spíše institut zajišťovací. Vznikl v USA v návaznosti na regulaci bankovního sektoru znemožňujícího vystavovat bankovní záruku. Principem je možnost požádat o vyplacení akreditivu v případě, že druhá strana nesplní určitou smluvní povinnost. Postupně se z USA rozšířil do celého světa do zemí, se kterými ve velkém měřítku obchodují obchodníci z USA.

Dokumentární inkaso

Tento mechanismus poskytuje nižší míru jistoty prodávajícímu. Kupující dopředu (před odesláním zboží prodávajícím) nikde nedeponuje peníze. Inkaso iniciuje prodávající, který uzavírá smlouvu s bankou. Ta má předat příslušné dokumenty (nákladní list kupujícímu oproti zaplacení kupní ceny. Banka tedy neodpovídá za zaplacení, jako v případě akreditivu, ale pouze pro prodávajícího vybírá peníze.

Stručný studijní text vyučujícího shrnující nejdůležitější poznatky

Bankovní záruka

Narozdíl od výše uvedených platebních prostředků má bankovní záruka zajišťovací funkci, která je vzhledem k její povaze kombinována s funkcí uhrazovací.

Dlužník uzavírá smlouvu s bankou, v níž jsou ujednány podmínky, za nichž banka bude plnit dlužníkovu věřiteli. Lze takto zajistit plnění jak povinnosti platit (platební záruky), tak jiné dlužníkovy povinnosti (neplatební záruky). V návaznosti na tuto dohodu banka vystaví záruční listinu (jednostranné právní jednání), kterým vůči dlužníkovi prohlašuje svůj závazek, za jakých podmínek vůči němu bude plnit.

Zajišťovací funkce vychází z toho, že do hry mezi dlužníkem a věřitelem vstupuje ještě třetí subjekt, kterým je banka. V tomto ohledu představuje bankovní záruka podobný koncept jako ručení. Oproti ručení ovšem vykazuje dvě zásadní odlišnosti:

- bankovní záruka není akcesorická, tj. jedná se o samostatný právní vztah, který není existenčně spojen se závazkem hlavním, zajišťovaným

- bankovní záruka není subsidiární (podpůrná), tj. banka může být věřitelem vyzvána k plnění, aniž by předtím byl kvalifikovaným způsobem k plnění vyzván dlužník (záruka na požádání). Nutno ovšem podotknout, že tato vlastnost platí pouze tehdy, kdy není stranami bankovní záruky sjednáno jinak. Lze sjednat podmínky mnohem přísnější, než by tomu bylo v případě ručení (typicky písemná výzva dlužníka k plnění), jako je například předložení soudního rozhodnutí nebo rozhodčího nálezu přikazujícího dlužníkovi plnit z povinnosti, která je zajištěna bankovní zárukou (záruka oproti důkazu).

Právní režim bankovní záruky není regulován žádnou přímou úpravou. Vzhledem k tomu, že stranou bankovní záruky je banka, lze v kolizní rovině očekávat využití volby práva, a to práva banky. Podobně jako u dokumentárních plateb jsou právní řády při úpravě bankovních záruk spíše skoupé, což opět otevírá prostor pro nestátní prostředky. Opět v režii Mezinárodní obchodní komory (ICC, Paříž):

- Uniform Rules for Contract Guarantees (ICC Publication n. 325),

- Uniform Rules for Demand Guarantees (URDG 758)

Dokumentární platby

Dokumentárními platbami je dokumentární akreditiv a dokumentární inkaso. Nejprve vám představíme společné aspekty, poté přejdeme k rozdílům mezi oběma mechanismy.

Dokumentární platby se snaží překlenout problém se vzájemnou důvěrou, který jsme označili za potenciální problém u hladké platby. Do hry mezi smluvní strany vstupuje ještě banka, která na sebe přebírá část odpovědnosti a tedy rizika. Dokumentární akreditiv je koncipován tak, že toto umožňuje lépe, protože prodávající má v okamžiku odeslání zboží jistotu, že kupující již deponoval peněžité prostředky (podrobněji níže). V případě inkasa je to pouze o jistotě prodávajícího, že zboží nebude kupujícímu vydáno, pokud jej neuhradí, a následně bude vráceno zpět prodávajícímu (podrobněji níže).

Ona "jistota" má však svoji hodnotu, tyto mechanismy jsou nákladnější než hladké platby. Důvod je ovšem zřejmý - převzetí části odpovědnosti bankou má svoji cenu. Zde je příklad ceníků některých českých komerčních bank (Česká spořitelna, Raiffeisen) a České exportní banky).

Právní režim

Dokumentární akreditiv a dokumentární inkaso mají společné, že ani jeden z nich není upraven přímou unifikovanou úpravou a že národními právními řády jsou upraveny spíše v základní podobě - v Občanském zákoníku je dokumentární akreditiv upraven v § 2690-2692, obecnou úpravu pro akreditivy obecně (nejen dokumentární) poskytují ještě § 2682-2689. Dokumentární inkaso je upraveno v § 2699-2700. Důvody, proč národní právní úpravy nevyužívají masivní právní úpravu těchto mechanismů, jsou nasnadě:

- jedná se o transakce využívané pouze podnikatelskými subjekty,

- jednou stranou je vždy banka, takže transakce jsou vysoce profesionalizované,

- pro stát je náročné v takto profesionalizovaných oblastech zajistit dostatečně kvalitní legislativní proces a zároveň následnou aktualizaci.

Proto ani případná volba určitého národního práva z praktického hlediska neposkytuje dostatečně komplexní řešení. O to větší prostor je proto ponechán pro nestátní subjekty a nestátní - soft-law regulaci. Soukromým subjektem, který je vysoce aktivní v této oblasti a nabídl podnikatelské sféře regulaci dokumentárních plateb je Mezinárodní obchodní komora (ICC, Paříž).

Dokumentárními platbami se zabývají:

- Jednotná pravidla pro dokumentární akreditivy (Uniform Customs and Practice for Documentary Credits, UCP 600)

- Jednotná pravidla pro inkasa (Uniform Rules for Collection, URC 522)

Nestátní povaha těchto pravidel neumožňuje jejich "automatické" použití na konkrétní mezinárodně-obchodní dokumentární platební transakci, jako by tomu bylo u přímé úpravy nebo úpravy vnitrostátní. Typickou cestou je proto jejich výslovná inkorporace do smlouvy prostřednictvím včleňovací doložky:

- This Application and Credit is subject to Uniform Customs and Practice for Documentary Credits – 2007 revision, ICC Paris Publication No. 600 (UCP 600).

- Vztahy vznikající při realizaci této smlouvy se řídí Jednotnými pravidly a zvyklostmi pro dokumentární akreditivy, revize 1993, publikace 500, vydanými Mezinárodní obchodní komorou v Paříži.

Vzhledem k tomu, že jednou stranou této transakce je vždy banka (tj. subjekt vysoce profesionální a vyžadující vysokou míru právní jistoty), je včleňovací doložka - tuto formu využívají všechny finanční instituce v ČR, které vystupují v roli výstavce akreditivu.

Je tomu tak i přesto, že zejména v případě UCP 600 je diskutována také jejich pozice jako mezinárodních obchodních zvyklostí. Tuto pozici akceptuje jak Důvodová zpráva k (novému) občanskému zákoníku, tak je pro ČR potvrzena usnesením NS 23 Cdo 700/2009. Nejvyšší soud ovšem v tomto případě pouze potvrdil závěry již prvoinstančního soudu.

Dokumentární akreditiv (letter of credit, L/C)

Domluví-li se prodávající a kupující na úhradě za zboží prostřednictvím dokumentárního akreditivu, impulz k jeho otevření dává kupující, který iniciuje otevření dokumentárního akreditivu u banky (on je smluvním partnerem banky, banka nese odpovědnost vůči němu). Banka otevírá L/C a informuje o tom prodávajícího včetně informací:

- na jakou částku je L/C otevřen,

- v jakém období,

- vůči předložení jakých dokumentů bude provedena výplata (nákladní list, faktura, certifikát o provedení kontroly, záruční list, aj),

- v jakém termínu bude provedena výplata (lhůtní akreditiv vs akreditiv na viděnou (málo používáný).

Pro prodávajícího to znamená, že v případě splnění podmínek mu budou vyplaceny peníze - za toto se prodávajícímu zaručuje banka. Ona proto typicky požaduje, aby před otevřením akreditivu kupující deponoval v bance peníze nebo mu příslušnou částku zablokuje na účtu, který má kupující u banky veden.

Druhy dokumentárního akreditivu:

- neodvolatelný vs odvolatelný (málo používaný);

- potvrzený: k závazku vystavující banky se přidává ještě banka další;

- revolvingový akreditiv: u déle trvajících transakcí s opakovaným plněním, kdy je akreditiv pravidelně "obnovován" na předem dohodnutou sumu;

- akreditiv s červenou doložkou/zelenou doložkou: umožňují čerpat část plnění předem jako zálohu, v případě zelené doložky oproti předložení např. skladištního listu;

Stand-by akreditiv

Jedná se o specifickou formu akreditivu. Zatímco akreditiv je z povahy věci platebním institutem a má tedy uhrazovací funkci, stand-by akreditiv je spíše institut zajišťovací. Vznikl v USA v návaznosti na regulaci bankovního sektoru znemožňujícího vystavovat bankovní záruku. Principem je možnost požádat o vyplacení akreditivu v případě, že druhá strana nesplní určitou smluvní povinnost. Postupně se z USA rozšířil do celého světa do zemí, se kterými ve velkém měřítku obchodují obchodníci z USA.

Dokumentární inkaso

Tento mechanismus poskytuje nižší míru jistoty prodávajícímu. Kupující dopředu (před odesláním zboží prodávajícím) nikde nedeponuje peníze. Inkaso iniciuje prodávající, který uzavírá smlouvu s bankou. Ta má předat příslušné dokumenty (nákladní list kupujícímu oproti zaplacení kupní ceny. Banka tedy neodpovídá za zaplacení, jako v případě akreditivu, ale pouze pro prodávajícího vybírá peníze.

Bankovní záruka

Narozdíl od výše uvedených platebních prostředků má bankovní záruka zajišťovací funkci, která je vzhledem k její povaze kombinována s funkcí uhrazovací.

Dlužník uzavírá smlouvu s bankou, v níž jsou ujednány podmínky, za nichž banka bude plnit dlužníkovu věřiteli. Lze takto zajistit plnění jak povinnosti platit (platební záruky), tak jiné dlužníkovy povinnosti (neplatební záruky). V návaznosti na tuto dohodu banka vystaví záruční listinu (jednostranné právní jednání), kterým vůči dlužníkovi prohlašuje svůj závazek, za jakých podmínek vůči němu bude plnit.

Zajišťovací funkce vychází z toho, že do hry mezi dlužníkem a věřitelem vstupuje ještě třetí subjekt, kterým je banka. V tomto ohledu představuje bankovní záruka podobný koncept jako ručení. Oproti ručení ovšem vykazuje dvě zásadní odlišnosti:

- bankovní záruka není akcesorická, tj. jedná se o samostatný právní vztah, který není existenčně spojen se závazkem hlavním, zajišťovaným

- bankovní záruka není subsidiární (podpůrná), tj. banka může být věřitelem vyzvána k plnění, aniž by předtím byl kvalifikovaným způsobem k plnění vyzván dlužník (záruka na požádání). Nutno ovšem podotknout, že tato vlastnost platí pouze tehdy, kdy není stranami bankovní záruky sjednáno jinak. Lze sjednat podmínky mnohem přísnější, než by tomu bylo v případě ručení (typicky písemná výzva dlužníka k plnění), jako je například předložení soudního rozhodnutí nebo rozhodčího nálezu přikazujícího dlužníkovi plnit z povinnosti, která je zajištěna bankovní zárukou (záruka oproti důkazu).

Právní režim bankovní záruky není regulován žádnou přímou úpravou. Vzhledem k tomu, že stranou bankovní záruky je banka, lze v kolizní rovině očekávat využití volby práva, a to práva banky. Podobně jako u dokumentárních plateb jsou právní řády při úpravě bankovních záruk spíše skoupé, což opět otevírá prostor pro nestátní prostředky. Opět v režii Mezinárodní obchodní komory (ICC, Paříž):

- Uniform Rules for Contract Guarantees (ICC Publication n. 325),

- Uniform Rules for Demand Guarantees (URDG 758)

PŘÍKLADY K PROCVIČENÍ

Otázka

Společnost z ČR (prodávající) dodává zboží společnosti

z Belgie. Jedná se o první obchod, společnosti se neznají. Když budeš v pozici

prodávajícího řešit, jaký platební mechanismus je pro Tebe nejvhodnější, resp.

alespoň dostačující – jaké aspekty budeš brát v potaz?

Otázka

Společnost z ČR (prodávající) dodává zboží společnosti

z Súdánu/Indonésie/Chile. Mezi společnostmi existuje již dlouhodobá,

pravidelná, zatím v zásadě bezproblémová spolupráce. Když budeš v pozici

prodávajícího řešit, jaký platební mechanismus je pro Tebe nejvhodnější, resp.

alespoň dostačující – jaké aspekty budeš brát v potaz?

Otázka

Společnost z ČR (prodávající) dodává zboží společnosti

ze Súdánu/Indonésie/Chile. Jedná se o první obchod, společnosti se neznají.

Když budeš v pozici prodávajícího řešit, jaký platební mechanismus je pro

Tebe nejvhodnější, resp. alespoň dostačující – jaké aspekty budeš brát v potaz?

Otázka

Společnost z ČR (prodávající) dodává zboží společnosti

ze Súdánu/Indonésie/Chile. Jedná se o první obchod, společnosti se neznají.

Když budeš v pozici prodávajícího řešit, jaký platební mechanismus je pro

Tebe nejvhodnější, resp. alespoň dostačující – jaké aspekty budeš brát v potaz?

TEORETICKÉ KONTROLNÍ OTÁZKY

- Jaké jsou výhody SEPA plateb?

- Co je to SWIFT a IBAN?

- V čem spočívají výhody, ale i nevýhody hladkých plateb?

- V čem spočívají výhody, ale i nevýhody dokumentárních plateb?

- V čem spočívá rozdíl mezi dokumentárním inkasem a dokumentárním akreditivem?

- Jaké dokumenty mohou být využity pro účely dokumentárních plateb?

- Jaké znáš druhy dokumentárních akreditivů?

- Jaký je právní režim dokumentárních plateb při přeshraničním platebním styku?

- Jaká soft-law úprava se uplatňuje při úpravě dokumentárních plateb?

- Proč je při úpravě dokumentárních plateb tak úspěšná soft-law úprava?

- Jakou roli hraje ICC při úpravě dokumentárních plateb?

- Jaký je rozdíl mezi bankovní zárukou a platebními prostředky?

- Co je smyslem/funkcí bankovní záruky?

- V čem spočívá základní rozdíl(y) je rozdíl mezi bankovní zárukou a ručením?

- Jaký je právní režim bankovní záruky s mezinárodním prvkem?

ODPOVĚDNÍK

Další otázky si můžete vyzkoušet v odpovědníku. Odpovědník doporučujeme zkusit. Obsahuje celkem ....... Odpovědník není časově omezen, lze se k němu opakovaně vracet či si prohlížet správné odpovědi.

MÁTE DOTAZY?

Není Vám cokoliv jasného? Je potřeba něco dovysvětlit? Připravte si otázky na druhou konzultaci, případně kontaktujte vyučujícího. Lze využít i diskusní fórum (odkaz níže), které může sloužit k řešení otázek mezi studenty navzájem.